Как изменить условия кредита в мою пользу, если у меня договор с Сбербанком с 2013 года, а мой сын, владеющий квартирой, не хочет продолжать выплаты и намерен её продать? Есть ли возможность перевести ипотеку на моё имя?

Можно ли изменить условия жилищного кредита?

Законодательство предусматривает возможность такого изменения при согласии банка. Банк может согласиться на это, чтобы обеспечить возврат кредитных средств. Однако причина для такого согласия должна быть весомой и обоснованной.

- Заемщик потерял трудоспособность и утратил источник дохода;

- Заемщик серьезно заболел;

- Заемщик вынужден сменить место жительства;

- Был оформлен развод заемщика.

Изменение условий возможно следующими способами:

- В том же банке, который выдал кредит;

- Рефинансирование в другом банке;

- Изменение объекта залога.

Иные способы изменения условий кредита не предусмотрены. Перед началом процедуры банк проведет проверку кредитоспособности заемщика.

Осуществляет ли Сбербанк изменение условий кредита?

Сбербанк входит в число крупных банков, которые могут согласиться на изменение условий кредита. Если кредитоспособность заемщика снизилась значительно, Сбербанк может реструктурировать кредит на срок до 10 лет по ставке, действовавшей на момент оформления. Если у заявителя нет счета в Сбербанке, ставка может повыситься на 0,5%.

Сбербанк соглашается на изменение условий в случае:

- Изменения объекта залога;

- Выхода из договора одного из заемщиков;

- Продления срока договора;

- Передачи обязательств по кредиту.

Сбербанк готов учитывать другие кредиты заемщика для улучшения условий ипотечного кредита.

Когда возможно изменение условий кредита

Изменение условий кредита возможно при выполнении следующих условий:

- Кредитоспособность нового заемщика достаточна;

- Один из созаемщиков выходит из договора;

- Банк получает новый объект залога.

Условия изменения устанавливает банк по своему усмотрению. Процесс изменения условий выглядит следующим об

Банк может запросить следующие документы у нового заемщика:

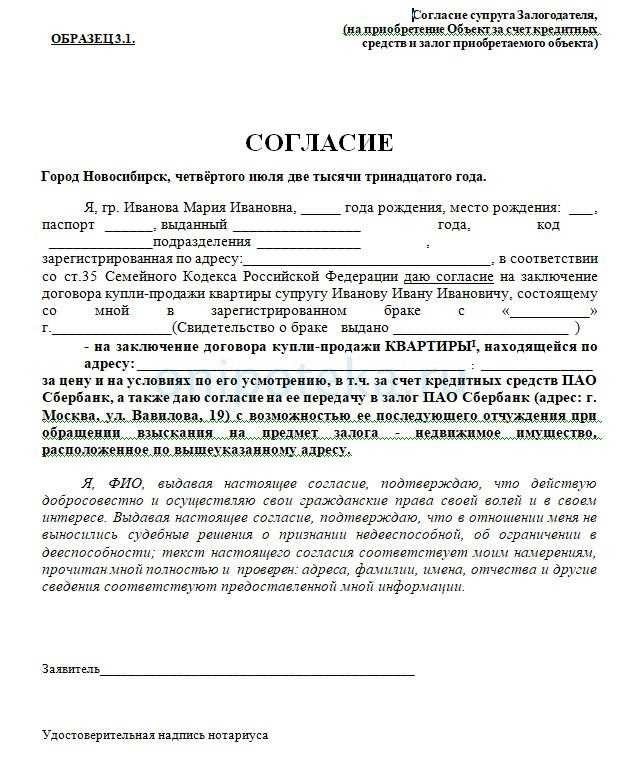

- Свидетельства о семейном статусе;

- Паспорта гражданина РФ для выезда за границу;

- Военного билета;

- СНИЛСа;

- ИНН;

- Сведений о материальном положении.

Когда нельзя переоформить кредит

Переоформление ипотеки невозможно, если:

- Заемщик допускал короткие или одну длинную просрочку;

- Отсутствует страхование;

- Платежеспособность заемщика недостаточна;

- В кредитной истории есть недочеты;

- Возраст заемщика меньше 21 года или больше 60 лет;

- Основания для обращения недостаточно обоснованы.

У крупных банков проще получить положительное решение.

- Lentа.ru: «Владис» — самая быстрорастущая компания! «Домклик» узнал, какие из лидеров рынка недвижимости в 2022 году показали лучший рост!

Жилой комплекс «Командор» ЖК «Командор» представляет собой 19-этажное здание бизнес-класса, расположенное неподалеку от площади Свободы.

Готовые дома в коттеджных поселках! Передача ключей осенью текущего года! Цены от 6 583 000 рублей!

Процедура переоформления

В соответствии со статьей 389 ГК РФ вы можете уступить права на долг. В каких случаях это может потребоваться?

Мария познакомилась с Андреем, они начали сожительство, но не оформили брак. Для того чтобы Андрей мог начать работать дизайнером, они взяли кредит на компьютер. Так как у Андрея на тот момент не было официального трудоустройства, Мария взяла кредит на себя. Но через несколько месяцев они расстались, и Андрей уехал с компьютером, а кредит остался на Марии. Как поступить в такой ситуации?

- Необходимо получить согласие лица, на кого переоформляется кредит (супруга/супруг, родственник и др.). Если Андрей не согласен, переоформление не состоится, даже если правда на стороне Марии.

- Если человек, на кого вы хотите переписать кредит, согласен, вместе с ним следует подать письменную заявку в банк.

- Необходимо предоставить весомые доводы и подкрепить их официальными документ

- В случае с изменением плательщика в ипотечном договоре также требуется личное посещение банка новым заемщиком, подача заявления на перерегистрацию и прохождение проверки на благонадежность.

Основной смысл фразы «зарыть талант в землю» связан с использованием денежной единицы в древности.

Какие требования при переоформлении ипотеки:

- возраст – от 21 до 85 лет на момент полного погашения;

- гражданство Российской Федерации,

- предоставление военного билета,

- подтверждение доходов (с работы, из банка и другие источники),

- общий стаж работы – от 1 года, на последнем месте работы не менее трех месяцев;

- наличие положительной кредитной истории.

Если вы, как Григорий и Наталья, решили оформить ипотеку, но все еще сомневаетесь, предлагаем рассчитать платеж в Совкомбанке с помощью нашего калькулятора.

Почему могут отказать в переоформлении

На практике банки редко одобряют заявки на смену плательщика по старому договору, так как это не выгодно и увеличивает риски. Чаще всего предлагается заключить новый договор и помочь предыдущему заемщику с погашением долга.

Причины отказа в смене заемщика:

- низкий кредитный рейтинг потенциального заемщика;

- отсутствие кредитной истории у заявителя;

- наличие непогашенных долгов по другим банковским обязательствам;

- заемщик уже неоднократно переоформлял на себя долги других лиц (возможно, это мошенничество);

- необходимость подтверждения стабильного дохода будущего заемщика.

Что делать, если у человека, на кого хотят переоформить кредит, плохая кредитная история?

Требуется время, терпение и своевременное погашение всех финансовых обязательств. Сначала заемщик с негативной кредитной историей может взять товар в рассрочку, затем — небольшой потребительский кредит и так далее, постепенно увеличивая полученные средства. Главное — своевременные платежи и улучшение персональных показателей. Быстрее всего можно рефинансировать кредит или найти другого человека, готового помочь вам выйти из трудной ситуации.

Борис не получил одобрения на автокредит и попросил Илью оформить договор на себя. Машину использовал Борис, он же производил платежи по кредиту, но по семейным обстоятельствам ему пришлось покинуть Россию. Платежи перестали поступать. Как поступить Илье?

Заставить Бориса оформить кредит на себя Илья не вправе, а без согласия третьего лица банк не одобрит переоформление. Даже суд не может заставить кого-то переоформить кредит на себя — если вы подписали договор, будучи дееспособным, то это ваша ответственность. Но если у вас есть доказательства, что вы брали кредит на кого-то другого, суд может обязать вашего должника выплатить деньги.

Важным документом может быть расписка, заверенная нотариально, от фактического получателя средств. Если доказательств нет, придется погасить долг самостоятельно. В этом вам помогут программы реструктуризации.

Оформив чужой долг на себя, вы берете на себя все риски.

Другие возможности

- Совкомбанк предлагает программы рефинансирования для тех, кто хочет изменить условия на более выгодные — изменить процентную ставку или срок погашения.

Рефинансируйте кредит в Совкомбанке. Предоставьте паспорт и неудобные кредитные договоры, которые нужно закрыть. Совкомбанк погасит старые кредиты и предложит новый с выгодными условиями и удобным графиком платежей. Оставьте заявку онлайн и платите меньше!

- Если ваша проблема связана с плохой кредитной историей, то её можно решить за год при правильном подходе. Совкомбанк предлагает уникальный инструмент, который объединяет юридическую, консультационную и финансовую поддержку для тех, кто стремится улучшить свой кредитный рейтинг и получать положительные решения от банков — «Кредитный доктор».

«Кредитный доктор» от Совкомбанка поможет в случае проблем с кредитной историей. Следуя четырем простым шагам, вы улучшите своё положение и сможете получить кредит на значительную сумму!

- Заключите и нотариально заверьте договор, согласно которому третье лицо обязуется вносить платежи по договору.

Как изменение условий кредита влияет на финансовую историю?

Изменение ключевых параметров финансовых обязательств может оказать значительное влияние на вашу кредитную историю. Важно осознавать, что любые корректировки в условиях финансирования могут повлиять на ваше финансовое положение в долгосрочной перспективе.

Влияние изменений

Пересмотр условий займа может повлиять на вашу платежеспособность, влияя на вашу способность выплачивать ежемесячные суммы и соблюдать обязательства перед кредиторами. В случае увеличения процентных ставок или изменения сроков погашения могут возникнуть новые финансовые обязательства, которые необходимо учитывать при планировании бюджета.

Кроме того, любые изменения могут отразиться на общей картине вашей кредитной истории и восприятии кредиторами вашей финансовой надежности.

Как подготовиться

Прежде чем принимать решение об изменении условий кредита, важно тщательно оценить возможные последствия. Рекомендуется провести анализ текущего финансового состояния, учитывая потенциальные изменения в ежемесячных платежах и общей сумме выплат за весь период кредитования.

Помните, что изменения в кредитных условиях могут повлиять на ваше финансовое будущее, поэтому принимайте решения осознанно и внимательно изучайте предложения от банков и других финансовых учреждений.

Заключение

Изменение условий финансирования является важным шагом, который требует не только понимания всех аспектов предложения, но и глубокого анализа и планирования. Внимательно изучите предложения и оцените потенциальные риски и выгоды, прежде чем принимать окончательное решение.

Комиссии и штрафы при изменении условий кредита

Комиссионные сборы – это дополнительные расходы, которые банк может взимать при внесении изменений в текущие договоренности. Они могут варьироваться в зависимости от конкретной ситуации, включая общие условия кредита и его текущее состояние.

Штрафы являются еще одним аспектом, который стоит учитывать при рассмотрении возможности изменения финансовых условий. Эти санкции могут быть применены в случае нарушения условий соглашения или невыполнения обязательств, предусмотренных договором.

Осведомление о возможных дополнительных расходах и санкциях помогает избежать недоразумений и финансовых потерь в будущем. Поэтому перед внесением любых изменений в договор кредита рекомендуется детально ознакомиться с положениями о комиссионных сборах и штрафах, предусмотренных вашим финансовым учреждением.

Финансовые аспекты изменения условий в договоре

Один из ключевых моментов, который необходимо учитывать при рассмотрении возможности внесения изменений в соглашение с банком, касается финансовых последствий. Каждое изменение в договоре может повлиять на общую сумму выплат, которую необходимо будет осуществить клиенту. Даже самая незначительная ревизия условий может привести к значительным финансовым последствиям, в том числе возможным увеличением ежемесячных платежей.

Финансовые аспекты изменения условий в договоре Вопрос Влияние Изменение процентной ставки Прямое влияние на размер ежемесячного платежа, итоговую сумму переплаты по кредиту. Введение новых комиссий и штрафов Дополнительные расходы, которые необходимо учитывать при планировании бюджета. Продление срока кредита Увеличение общей суммы переплаты за счет увеличения количества платежей. Важно учитывать, что каждое изменение в условиях соглашения может существенно повлиять на финансовое положение клиента. Поэтому рекомендуется внимательно изучить все предлагаемые условия и оценить их влияние на текущий и будущий финансовый статус.